・債権債務のところがよくわからないから、整理して理解したい。

宅建試験の初学者にとって、民法の最大の関門となるのはこの「債権・債務」でしょう。

基本書とかでいきなり「債権」・「債務」とか出てきてもどういう概念だかわかんないですよ。

いざ、基本書とかで勉強しようと思っても、ごく当然のごとく債権・債務が登場し面食らう読者も多いはずです。

さらに債権と債務がどういうものかをよく理解していないと、宅建試験に頻出の「抵当権」・「保証」・「連帯債務」・「賃貸借」などの議論がどんどんわからなくなっていきます。

そこで、この記事ではこれら宅建試験に頻出な論点の土台となる「債権・債務」を図を用いて詳しく解説していこうと思います。債権債務が全く分からない人向けに書いてますので、かなり冗長な表現が多いですが、全てはすんなり理解できるように書いた表現です。ご容赦ください。

前回までの記事で「賃貸借・売買」の債権・債務を見ていきましたが、今回は「お金」にまつわる債権・債務を解説していきます。つまるところの「金銭消費貸借契約」の解説です。

この契約は、宅建試験必出の「抵当権」、「連帯債務」、「保証契約」などを理解するうえで必須の概念となりますのでしっかり基礎を固めておきましょう。

なお、学習効果を高めるために、読者自身で図を描いて考えるのがイイです。圧倒的に理解が深まります。

契約をしてから全て始まる

今回も具体例を示してから解説していきます。次のようなシチュエーションで考えていきましょう。前回の売買契約の延長の話です。

らくたろう「すいません、この物件を買いたいです!」

不動産屋 「ありがとうございます、お売りいたします」

これで、売買契約は成立となりますが、今回の議論はココからです。

らくたろう「お家の代金は2000万円か。現金一括じゃとてもじゃないけど無理だから、住宅ローンを組んで毎月払うのでもいいですか?」

不動産屋「いいですよ。そしたら銀行に住宅ローンが組めるかどうか話しますね」

======数日後========

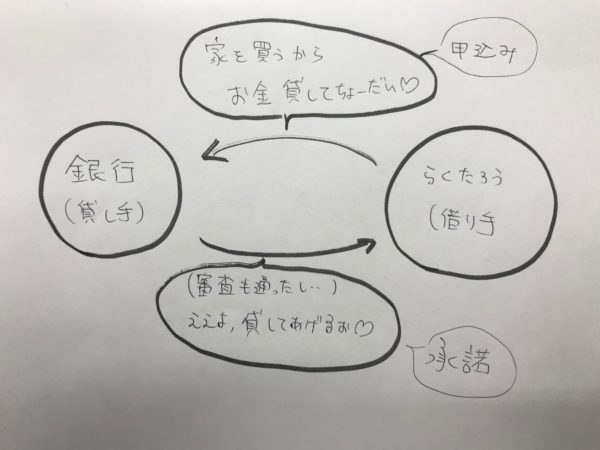

楽ちん銀行「不動産屋から連絡を受けました、楽ちん銀行です。らくたろうさんが住宅ローンを組めるかどうか審査するので、借入の申込書を書いてください」

らくたろう「はい、わかりました。審査をお願いします」

=====さらに数日後======

楽ちん銀行「らくたろうさん、審査が終わりました。無事審査が通りましたので住宅ローンを組みます。つきましては、住宅ローンの担保として購入物件に抵当権をつけさせていただきますのでご了承ください」

らくたろう「わ-い!ありがとうございます!これで不動産屋に支払いができますう!」

実際の流れは当然ながらもっと細かいですが、大まかな契約な流れはこんな感じです。まずはこの流れをしっかりつかむことが重要です。

それぞれの契約の債権・債務の関係

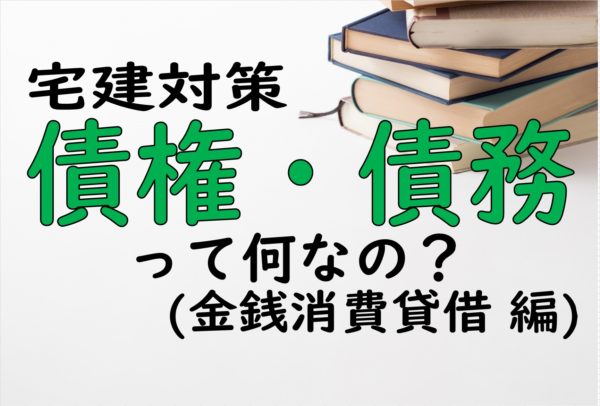

住宅ローンを組んで不動産の売買契約を結ぶときは、話が若干ややこしくなるので次のように分解して考えてみます。

住宅ローンの契約は金融機関(貸し手)と、らくたろう(借り手)の話

売買契約

前回の記事と重複する内容ですが、図を再掲します。

このあたりの理解が浅い場合はこちらの記事で復習してみてください。

住宅ローンの契約

ほとんどの方が、不動産を購入する場合は、金融機関から融資を受けて手続きをすると思います。このとき金融機関から融資を受ける際に、金融機関と結ぶ契約を「金銭消費貸借契約」といいます。

抵当権や連帯債務などについて理解が深まらない人のほとんどがこの「金銭消費貸借」についての理解が薄いと思われます。まずはこの金銭消費貸借契約の理解を進めることにしましょう。

金銭消費貸借契約

まず、この語句の意味が分からないといけないので解説していきましょう。

消費貸借は、当事者の一方が種類、品質及び数量の同じ物をもって返還をすることを約して相手方から金銭その他の物を受け取ることによって、その効力を生ずる (民法 587条)

消費貸借契約とは、このような貸し借りの契約を結ぶということです。また、消費貸借契約は「金銭その他の物」ですから、別に金銭に限った話ではないってことです。

これが「金銭消費貸借契約」になると「金銭」に限った消費貸借契約になります。

将来の弁済を約束した上で、金銭を消費するために借り入れる契約

「〇月〇日までに、〇円返しますので、今現在、□□円貸してください」

「はい、△△円をお貸しします。そしたら口座に振り込みます」

んで、口座に△△円振り込まれたら金銭消費貸借契約が成立したことになります。

消費者金融からお金を借りたり、お家を買うときに住宅ローンを組むっていうのは全部この契約になります。

条文の要件にもあるように「金銭を受け取ることによって、その効力を生ずる」とありますから、金銭を実際に貸主が借主に交付しないと契約は成立しないということになります(これを要物契約といったりします)口約束だけでは契約が成立しないってことです。

金銭消費貸借の債権・債務の関係

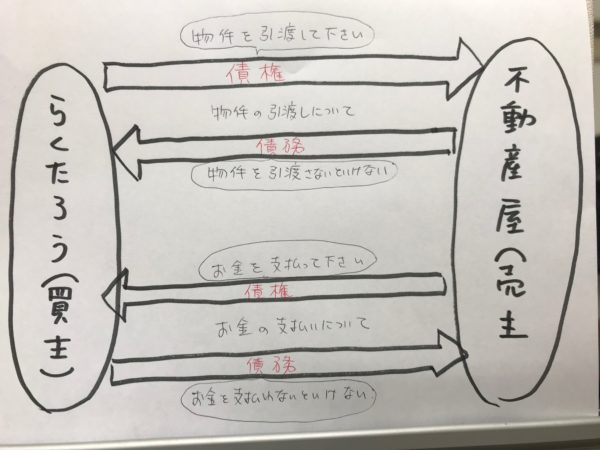

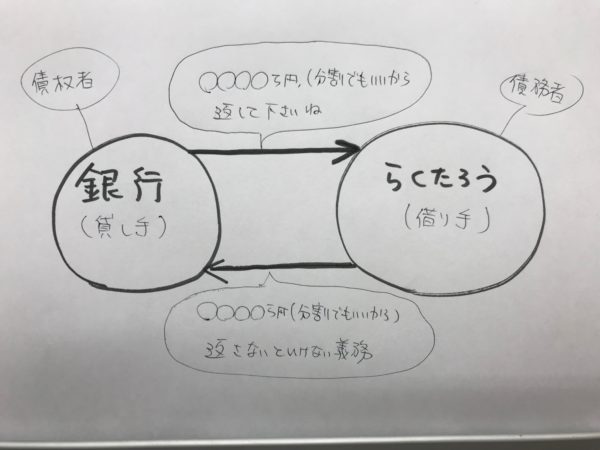

では、先ほどの例を図示してみます。申し込みと承諾の時はこんな感じ。

金融機関(貸し手)とらくたろう(借り手)の債権・債務関係は次のようになっています。

「住宅ローンを組む」っていうことは金融機関と「金銭消費貸借契約」を結ぶということに他なりません。この契約では、金融機関は「○○円を返してください」と主張できるので債権者、らくたろうは「〇〇円返済しなければならない」義務を負うので債務者となります。

少し慣れてくれば、「債権者は債務者に対して1000万円の債権を持っている」などの表現もわかってきます。「1000万円の債権を持っている」=「債務者に対して1000万円かえせ」といえるってことです。

「Aさんは、自分の自宅に抵当権を設定してB金融機関から2000万円をかりた」

これ、しれっと「借りた」と書いてますが、必ずAとB「金銭消費貸借契約」を結んでいるってことです。銀行が契約書も交わさずに口約束だけでお金貸すと思いますか?

たいていの場合、お金を貸すのは金融機関であるので、問題を解くときにイメージしずらい場合は「お金を貸すのは銀行で、貸す時には必ず金銭消費貸借契約を結んでるんだな」と考えてみてはいかがでしょう?

金銭消費貸借契約書

※この部分は少し込み入った話になるので、余力があるときに読んでみてください。しかし、読めばより理解が深まってくると思います。

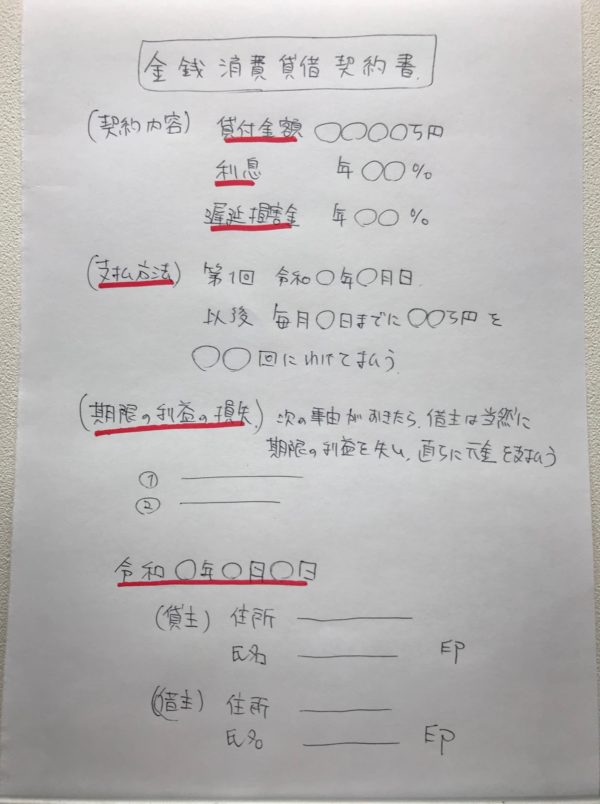

カネの貸し借りの契約は先ほどもやりましたが、「お金をいついつまでに返す約束をしてから、お金を受け取る」ような要物契約です。一方、書面でかわす義務はないですが、どう考えてもトラブルのもとになりますから商習慣として下のような契約書を作成するのが一般的です。

もちろん、住宅ローン契約の場合はもっと細かいことが定められますが、お金の貸し借りの契約で必要最低限の内容を書くとこんな感じです

以下、一部の条項について解説を加えます。

利息の条項

たとえば、金融機関が2000万円貸したとして、2000万円返してもらってもそれは単なるボランティアになってしまいます。カネ貸しも当然商売ですから、2000万円より多くかえしてもらわにゃ商売になりません。

金銭消費貸借契約では、借り受けたお金に対しては原則は無利息ですが、当事者間で利率が決められるのが一般的です(商売ですからね)。住宅ローンを組む場合だと、プランによりまちまちですが、だいたい年1~2%前後が多いようです。

ただし、どんな金利をつけていいかってわけでもなく、利息制限法により利率の上限が決められています。(10日で5割とかいうと闇金ウシジマくんの世界になってきます。)

遅延損害金

これは返済日までにお金の支払いが行われなかった時のペナルティとして払うお金です。契約書で遅延金の取り決めをしていなかった場合は民法の法定利率である3%が適用されますが、たいていの契約書では約定利率として14.6%と定めます。(あくまでこの利率が適用されるのは、月々の支払う元金に対してのみです)

ちなみになんで「14.6%」かというと、明治時代に存在した「日歩四銭」と呼ばれる遅延利息の名残らしいです。

期限の利益の損失

「期限の利益」というのは、「〇月〇日まではお金をかえさなくていい」という権利のことです。〇月〇日までお金返さなくていいから、その間のやりくりは自由にやっていいよってことです。

ただし、次のようなことが起きたら「期限の利益の損失」となり、直ちにお金を一括返済しなくてはなりません。

- 次に掲げる場合には、債務者は、期限の利益を主張することができない。

- 一 債務者が破産手続開始の決定を受けたとき。

- 二 債務者が担保を滅失させ、損傷させ、又は減少させたとき。

- 三 債務者が担保を供する義務を負う場合において、これを供しないとき。

- (民法137条より引用)

上記のように、今後、カネを返す「アテ」がなくなってしまった場合は、貸し手(債権者)としては利息はいいからすぐにでも全部返してほしいですよね。

次回へのモチベーション

以上までが「金銭消費貸借契約」の大まかな流れです。ここで金融機関としてはこんな心配がでてきます

金融機関も慈善団体でなく商売として金を貸し、貸した金に対する「利ザヤ」で利益を上げます。貸した金が返ってこなくなってしまっては大損なわけですから何とかしたい。

こういう金融機関の心配を解決するための制度として民法が用意したのが「抵当権」、「保証」などの担保制度です。

保証は、万一借金払えないときに代わりの人に払ってもらって金を回収する。

こういうのをスムーズに理解するために今回「金銭消費貸借」に焦点をあてて解説しました。理解しにくい時は是非「図」を書きながら考えてみて下さいね♪

次回の記事では「抵当権」について見ていくことにします!

コメント